21世纪经济报道 记者李愿 北京报道

在明确利用发行特别国债等方式筹集资金补充六大行核心一级资本的同时,其他国内系统重要性银行如何补充核心一级资本也已成为金融管理部门思考的重要课题。

21世纪经济报道记者独家获悉,目前,金融管理部门对其他国内系统重要性银行补充核心一级资本的方式已有初步考虑,大方向为坚持市场化、法治化原则,并最终实现市场化资本补充的长效机制。

截至目前,央行、金融监管总局暂未发布2024年度我国系统重要性银行名单。自2020年12月《系统重要性银行评估办法》发布以来,央行、金融监管总局已连续三年发布我国系统重要性银行名单,发布时间分别为2021年10月15日、2022年9月9日、2023年9月22日。

2024年度我国系统重要性银行名单暂未发布,或与评估办法可能修订有关。央行此前在二季度货币政策执行报告中提到,持续完善系统重要性金融机构监管框架,研究修订系统重要性银行评估方法。

金融管理部门推动我国系统重要性银行补充核心一级资本,背景是商业银行利润增速逐步放缓、净息差有所收窄,同时分红相对稳定,导致内源性资本补充能力出现一定程度的下降,需要通过多渠道筹集资金来补充核心一级资本。

金融监管总局数据显示,上半年大行、股份行净息差分别为1.46%、1.63%,净利润增速分别为-2.87%、1.41%,对比来看股份行净息差、净利润增速相对较高,但个别银行压力较大。

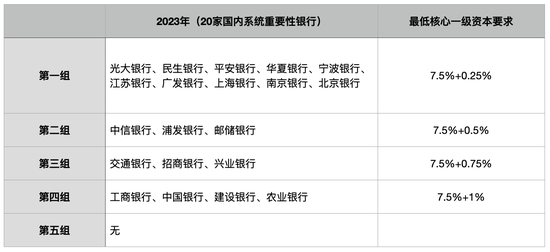

系统重要性银行名单由金融管理部门根据《系统重要性银行评估办法》,并经过一定的程序来认定。入选系统重要性银行名单意味着这些银行在我国银行业中具有相对较大的影响力,最为明显的特征是规模大,同时由于业务相对复杂等,如果发生金融风险可能会产生较大的外溢性风险,由此需要对其加强监管,促进其稳健经营,进而提高我国银行体系的稳健程度、切实防范化解系统性金融风险。

目前,tp钱包官网下载我国20家系统重要性银行均已上市,即补充核心一级资本的方式主要有定增、可转债、配股。除六大行外,20家系统重要性银行还包括9家股份行、5家城商行。

从今年9月末的核心一级资本充足率看,虽然20家系统重要性银行均已达标,但部分银行与监管部门要求的底线差距较小,为维持实体经济支持力度,亟需补充资本。而补充其他国内系统重要性银行核心一级资本的方式区别于六大行的特别国债等,主要是由于这些银行的股东并非财政部、中央汇金,由此财政部无需履行“健全资本补充和动态调整机制”的义务。

整体来看,其他国内系统重要性银行主要股东为大型央企、地方国企等,如招商银行第一大股东为招商局集团旗下招商局轮船有限公司、浦发银行第一大股东为上海国际集团有限公司、华夏银行第一大股东为首钢集团有限公司。

从近年来这些银行补充核心一级资本的情况来看,个别银行通过定增、可转债等方式实现了资本补充,但并没有形成长效机制。例如,华夏银行2022年非公开发行5.28亿股,首钢集团有限公司、北京市基础设施投资有限公司参与;光大银行2017年发行300亿元可转债,2023年3月实现227.31亿元转股;浦发银行2019年发行500亿元可转债,当前仍在转股过程中(2025年10月27日止)等。

中央金融工作会议提出“拓宽银行资本金补充渠道”,邮储银行副行长、董事会秘书杜春野撰文认为,商业银行要在监管机构的监督指导下,多措并举加强资本补充能力。核心一级资本方面,结合自身实际,用好IPO,以及上市后非公开发行、配股、可转债等再融资工具,保持和同业机构、监管机构的沟通交流,尤其是在上市银行普遍“破净”环境下,亟需深入研究外源补充的破局之道。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王馨茹